2015.5.27

FEATURE

欧州の付加価値税(VAT)―その現状と将来

- PART 2

-

今日の課題とこれからの方向性

欧州連合(EU)域内の企業で働いたり、域内企業と取引したりする場合には、日本の消費税制度との違いや、欧州における付加価値税(VAT=Value-Added Tax)税務の概略を知っておくと便利だ。同時に、欧州のVAT税制が直面する今日の課題と、将来の「恒久的VAT税制」の方向性を解説する。

あらためて欧州のVATを説明すると次のようになる。VATは、物やサービスの取引によって生じる「付加価値」に着目し、それが「消費」される際に課されるもので、売り手が価格の一部として請求し、買い手が支払い、売り手がそれを預かって納税する。このような税は、1950年代にフランスで考案され、現在、世界約150カ国で広く採用されている。EUでは単一市場の構築に合わせ、1993年に施行された「暫定的」な制度が、補足・修正を重ねながら、今日に至っている(現行のものは理事会指令2006/112/EC)。しかし、10年ほど前から、いよいよ抜本的改革を行うための調査や分析が進められ、今まさに「恒久的なVAT税制」が提案されようとしている。

事業者間取引では「VAT番号」とそれを記載した「インボイス」が必須

付加価値税や消費税は、所得税や相続税などと異なり、社会の幅広い層から徴収するため、不況でも税収が目減りしにくく、国にとっては安定した財源と考えられている。しかし、実際の税務は非常に煩わしいものだ。

付加価値税や消費税は、物やサービスが生産され、流通していく全ての取引過程で、「その段階で発生した付加価値のみ」に課されなければならない。重要なのは、取引の各段階で、そこで創造された付加価値にのみ課税されるべきなのに、仕入れ値に含まれた付加価値税額が、そのまま売り値に反映されて、価格が雪だるま式に膨れ上がらないようにすることである。そのために、「仕入税額控除」という方法が考案された。つまり、事業者は、売り上げの際に顧客から預かった税額から、仕入れの際に支払った税額を差し引いた「差額」を計算して納税するというものだ。その場合、もし預り額より支払い額が多ければ、「還付」請求をすることができる。

「仕入税額控除」の計算は、原則通りに行えば、非常に煩雑で手間がかかり、特に中小企業にとっては大きな負担となる。そこで、日本の消費税制度では、中小事業者(売上高5,000万円以下)は、「簡易課税方式」という計算方法を使ってよいことになっている。総売上高だけを基に、国が定めた「みなし仕入れ率」を掛け合わせて、納税額を算出するこの方法では、実際に支払った税額は計算しなくて済むので、手間が省けるが、納税しすぎていても還付を受けることはできない。

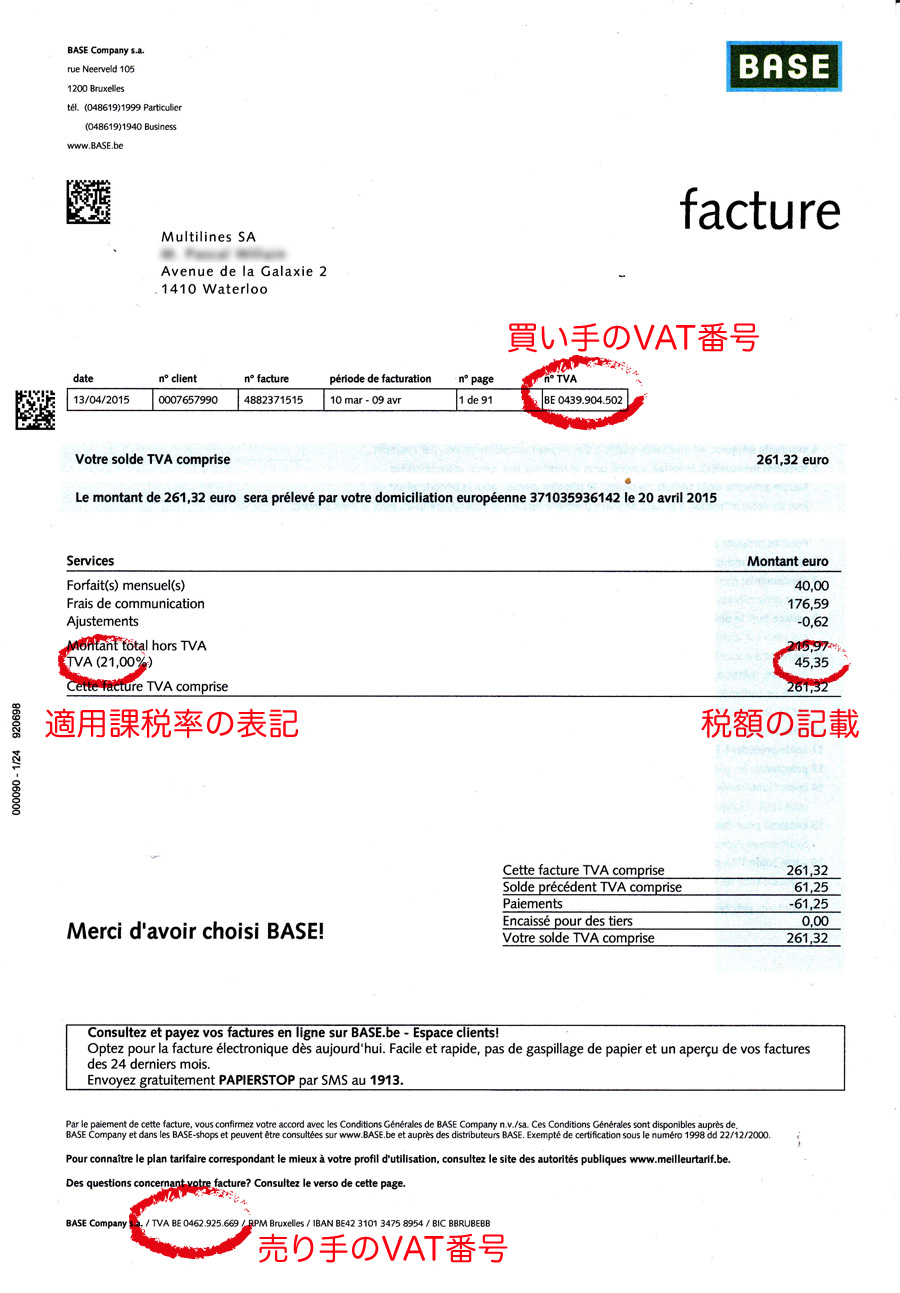

一方、欧州では、「原則課税方式」と呼ばれる原則に忠実な算出方法が採用されており、売り上げで顧客から徴収した税額、仕入れで支払った税額をそれぞれ合計して、その差額を計算し、納税ないし還付請求する。品目ごとに適用される課税率が異なるため計算だけでも極めて煩雑で、中小企業にとって税務処理は大きな負担だ。また、取引相手が一般消費者か、課税事業者か、免税事業者かなどを判断する統一された制度が必要。そのために事業者間取引に義務付けられているのが、「付加価値税納税者番号(VAT番号)」の取得と「取引双方のVAT番号を記載したインボイス(※1)」の発行だ。

「供給地課税」か「消費地課税」か

本来、国内税のはずの付加価値税を、EUの単一市場に適用すると矛盾や不都合が起こる。その典型が、「供給地課税」か「消費地課税」かの問題だ。国内税なら、供給地(売り手)も消費地(買い手)も同じ国内なので、課税率も納税先も迷いようがない。ところが、売買が国境を越えると複雑になる。例えば、加盟国Aにある企業aが、加盟国Bにある企業bに商品を販売したとしよう。a社の商品に適用すべきは、加盟国A(供給地)と加盟国B(消費地)のどちらの課税率だろう。そしてa社がb社から徴収した税金は、どちらの国の税収なのか。

付加価値税が「消費税」であるからには、消費地(加盟国B)の税率が適用され、その国の税収となると考えるのが原則だ。もしそうならば、加盟国A(供給地)で徴収・納税された税を、加盟国B(消費地)の税務当局に渡す精算システムが必要になる。加盟各国が国内の税収を公開し、国家間の精算システムを構築することは、理論的には可能でも政治的に極めて難しい。

消費者向け事業(Business to Consumer=B to C)の、通信販売、運輸サービス、インターネット商品などでは、消費国の課税率が適用され、売り手が徴収した税は、売り手のある国(供給国)に納税されることとなっている。また、加盟国間の事業者間取引(Business to Business=B to B)は、精算システムのない現行VAT税制では免税となっている。

課税率の違いによる競争への弊害や免税取引を悪用した不正も

現行のVAT税制の課題には、競争上の問題や不正対策なども含まれる。いくつかの例を見てみよう。

・電子書籍(e-book)は、「書籍」か「電子的なサービス」か

電子サービス(e-service)や電子書籍(e-book、ここでは電子書籍を読むために必要な機器のことではなく、コンテンツのこと)など、国境とは無縁なインターネット商品には、現行税制はうまく当てはめにくい。2015年3月5日にEU司法裁判所が下した以下の判決は、その典型的な事例を示した。e-bookを「書籍」とみなすルクセンブルクとフランスは、それぞれ3%と5.5%の軽減税率を適用してきたが、「電子的なサービス品目」(軽減税率適用が許されない)とみなして標準税率を適用してきた他の加盟国は、両国をルール違反と訴え、判決は軽減税率適用を違法としたのだ。

・域内事業者間取引が免税であることに着目した組織的な脱税

複数の加盟国間取引(免税)と国内取引(課税)を巧みに組み合わせながら、架空の事業者や偽造のインボイスで取引があったように見せかけ、「仕入れ税額控除」だけを受けて消えてしまうなどの組織的犯罪が発生している。「カルーセルスキーム」と呼ばれるこうした犯罪に対処する手段(後述)が整備された。

「暫定的」なVAT税制施行から20年余り、抜本的改正の必要が

VATは、加盟国それぞれが国内税として、「直接税と間接税のバランス」、「富の再分配」、「総合的な税と社会保障」などの観点から、独自に構築してきたものだ。簡素な税率で広い品目に課税し、供給地課税で徴収した税を精算するシステムを作るのが理想的とはいえ、28カ国が足並みを揃え、全会一致の合意に達するのは至難の業だ。

しかし、現行のままでは、経済発展の阻害要因にもなりかねない。そこで、欧州委員会税制・関税同盟総局が中心となり、2010年末、「将来のVAT制度のためのグリーン・ペーパー」を発表、本格的な調査・分析を開始した。加盟国各地で、広範な利害関係者(事業者、研究者、市民、税務当局など)を対象に、多くの会議や公聴会が開かれ、1,700もの報告書が提出された。欧州議会、欧州経済社会評議会および加盟国財務省の代表で構成される税務政策グループらもこれに協力し、現行のVAT制度の経済効果・損失の査定も進められた。

その結果、2011年12月にVAT改革指針(Communication, COM(2011)851)が提案され、翌年5月、EU理事会がこれを採択。長らく議論された「供給地課税」への切り替えを断念し、より今日的なVAT税制の改革に向け、以下のような指針が定められた。

- 事業者のVAT実務を簡素で透明性の高いものにする。

- 加盟国の税収を増やし、欧州統合に効果的に寄与するものにする。

- VAT徴収の損失をなくし、不正に強い税制とする。

具体的改善策が次々と

抜本的な改革案を待つ間にも、次々と実施されている改善案のいくつかを紹介する。

・「ワンストップショップ方式」の推進

「ワンストップショップ(One-Stop-Shop=OSS)方式」とは、いくつかの加盟国で事業展開する企業が、それぞれの国で別々に行っているVAT実務を、一つの国で一括処理できるようにするプラットフォームだ。まず、その縮小版として、通信、放送、電子サービスのプロバイダーに対する「ミニワンストップショップ(Mini OSS=MOSS)」を2015年1月にスタートさせた。今後、徐々に他の業種にも広げていく。

・軽減税率や非課税項目の見直し

経済効果・損失査定(2014年10月)によれば、軽減税率や非課税品目を減らし、標準税率を広範囲に適用することで、税収増が実現できるばかりか、標準税率を下げることすら可能との結果が出ている。VAT改革指針で示された、以下の3つのガイドラインに沿った加盟国間の調整が急がれる。

-

-

- 域内市場での公平な競争を妨げている軽減税率については、それらを撤廃する。

- 別のEU制作で消費が抑制されている物やサービスへの軽減税率適用は廃止する

- 同様の物・サービスに対しては同税率を適用させる

-

・徴収漏れや不正への対策

同報告では、犯罪不正以外にも、計算間違えや申告漏れ、倒産などによる徴収漏れが、年間1,770億ユーロに上ることも報告された。これらを速やかに見抜くために、加盟国間で税務情報データを交換するネットワーク「ユーロフィスク(Eurofisc)」が構築され、将来的には国境間監査チームを作ることも検討されている。多国間にまたがる組織的脱税を迅速に食い止めるためには、「クイックリアクションメカニズム(Quick Reaction Mechanism)」や「リバースチャージメカニズム(Reverse Charge Mechanism)」(※2)などを迅速かつ効果的に適用するための改定も加えられた。

「恒久的なVAT税制」を目指した、VAT専門家グループらによる分析・検討は、今、まさに大詰めを迎えている。最終報告書は夏前に、改革法案は、本年後半にも提出される見込みだ。

(※1) ^ ここでいう「インボイス」は、日本語で一般的に使われている「請求書」ではなく、事業者の会計実務上必須なもので、売り手と買い手双方の正式な名称、所在地、日付、請求書番号、そしてVAT番号が明記されたものを指す。

(※2) ^ 通常、付加価値税は、売り手が買い手から徴収して納税するが、売り手が納税義務を回避して逃避する犯罪手口に対抗する緊急手段として、税務当局が、買い手からダイレクトに納税させる手段。

人気記事ランキング

新着記事

-

EUのAI法について教えてください

EUのAI法について教えてください2024.12.16

Q & A

-

EUフィルムデーズ2024、イメージフォーラムとタッグで装い新たに― 山下宏洋ディレクターに聞く

EUフィルムデーズ2024、イメージフォーラムとタッグで装い新たに― 山下宏洋ディレクターに聞く2024.12.11

EU-JAPAN

-

日・EU安全保障・防衛パートナーシップについて教えてください

日・EU安全保障・防衛パートナーシップについて教えてください2024.12.10

Q & A

-

新欧州委員会の優先課題「EU拡大」の実現に向けて

新欧州委員会の優先課題「EU拡大」の実現に向けて2024.12.5

FEATURE

-

「エラスムス・プラス」はさらなる飛躍への第一歩—実施大学からのメッセージ

「エラスムス・プラス」はさらなる飛躍への第一歩—実施大学からのメッセージ2024.11.30

EU-JAPAN

おすすめ記事

-

「隣は何をする人ぞ」―ポーランド詩人招き、朗読&パフォーマンス

「隣は何をする人ぞ」―ポーランド詩人招き、朗読&パフォーマンス2024.11.6

EU-JAPAN

-

癒しのフィンランド装飾―「ヒンメリ」作家・山本睦子さんを訪ねて

癒しのフィンランド装飾―「ヒンメリ」作家・山本睦子さんを訪ねて2024.11.7

EU-JAPAN

-

日・EU安全保障・防衛パートナーシップについて教えてください

日・EU安全保障・防衛パートナーシップについて教えてください2024.12.10

Q & A

-

「エラスムス・プラス」はさらなる飛躍への第一歩—実施大学からのメッセージ

「エラスムス・プラス」はさらなる飛躍への第一歩—実施大学からのメッセージ2024.11.30

EU-JAPAN

-

新欧州委員会の優先課題「EU拡大」の実現に向けて

新欧州委員会の優先課題「EU拡大」の実現に向けて2024.12.5

FEATURE